В условиях современной глобализации происходит процесс обострения конкуренции, в связи с чем компании сталкиваются с проблемами, связанными с выходом на рынок, получением необходимых ресурсов, капитализацией бизнеса. Сделки слияний и поглощений позволяют во многих случаях решить эту проблему. Однако немаловажную роль в этом процессе играет государство, которое должно создавать благоприятные условия для данного процесса, используя рычаги влияния на рынок.

Среди возможных причин и мотивов слияний и поглощений могут быть выделены следующие [1]:

1) возможность достижения синергетического эффекта;

2) стремление повысить качество и эффективность управления;

3) диверсификация бизнеса;

4) asset-stripping – покупка компании для последующей распродажи ее по частям с целью извлечения прибыли;

5) налоговые мотивы – поглощаемая компания может обладать существенными налоговыми льготами;

6) личные мотивы управляющих;

7) стремление к завоеванию большей доли рынка;

8) повышение эффективности производства;

9) завладение новыми технологиями, которыми владеет компания-цель;

10) охота за талантливыми кадрами.

Однако наиболее распространенными мотивами слияния компаний являются различные синергетические эффекты, которые представляют собой экономическую выгоду предприятий от слияния капиталов и приобретения большими компаниями новых инновационных разработок, реализованных в качестве стартапов.

Процесс слияний и поглощений инновационных компаний является значимым фактором рыночных отношений. Развитие инноваций, приобретение новых знаний и разработка технологий представляют собой один из важнейших аспектов конкурентного преимущества в условиях современной экономики. Таким образом, исследование данных процессов, в частности, подходы к их этапизации, необходимы при изучении экономических явлений в государстве. Этапизация занимает важное место при исследовании процессов поглощения и слияния, так как их рассмотрение с точки зрения стадий, которые необходимо преодолеть продавцам и покупателям в процессе сделки, играет важную роль при оценки критических факторов достижения успеха.

Однако, теоретические и эмпирические исследования в области процессов слияний и поглощений редко достигают достаточной глубины для того, чтобы предложить однозначную этапизацию данных сделок и проанализировать, какие из них потенциально удачны или неудачны. Несмотря на эти упущения, ответ на вопрос, почему они возникают, находится за рамками данной статьи. Тем не менее, по мнению авторов, необходимо представить разделение процесса слияния и поглощения, основываясь на работах других исследователей. Данный вопрос является одним из ключевых в изучении проблем данного рода сделок, т.к. он влияет прямым образом на результат и синергетический эффект от них.

Соответственно, необходимо агрегировать основные фазы данных процессов на основе анализа научной литературы на данную тему. Анализ литературы показал, что основные проблемы, могущие возникнуть на различных этапах процесса слияния или поглощения, следующие:

а) недостаток стратегического обоснования или неполная стратегическая совместимость двух компаний;

б) недостаточная оценка компании-цели;

в) слабая юридическая экспертиза цели;

д) отсутствие профессиональных навыков переговоров – слишком высокая цена сделки;

г) непрофессионально проведенный интеграционный менеджмент.

В таблице представлен сравнительный анализ 6 видов этапизации, предложенных следующими авторами: 1 – DiGeorgio (2002) [1], 2 – Salus (1989), 3 – Haspeslagh и Jemoson (1991), 4 – Galpin и Hendon (2000), 5 – Farley и Schwallie (1982) [2,3], 6 – Kazemek и Grauman (1989).

Сравнительный анализ этапов слияния и поглощения

|

Недостаток стратегического обоснования |

Недостаточная оценка компании-цели |

Слабая юридическая экспертиза цели |

Отсутствие профессиональных навыков переговоров – слишком высокая цена сделки |

Непрофессионально проведенный интеграционный менеджмент |

|||||||||||||

|

Успех взаимодействия |

Интеграционный успех |

||||||||||||||||

|

Пред слияние |

Слияние |

Пост слияние |

|||||||||||||||

|

Идея |

Согласование |

Интеграция |

Результаты |

||||||||||||||

|

Формулировка |

Определение |

Исследование |

Переговоры |

Интеграция |

|||||||||||||

|

Интеграция со стратегическим планом |

Интеллектуальный отбор |

Оценка целей через творческий процесс и анализ |

Изучение значимости и цены |

Планирование фазы пост-поглощения |

Эффективное внедрение |

||||||||||||

|

Оценка |

Совместное планирование |

Анализ проблем |

Выбор структуры |

Меры предосторожности |

Финальное планирование |

Внедрение |

|||||||||||

Представленная таблица этапизации сделок по слияниям и поглощениям является попыткой прояснить ситуацию, связанную с двумя существующими проблемами:

1) критическими факторами успеха на разных стадиях сделок;

2) различными фазами, из которых состоят данные сделки.

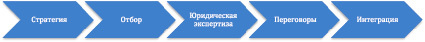

По мнению авторов, необходимо выбрать оптимально подходящую модель для сопоставления критических факторов достижения успеха. В связи с этим предлагается выбрать пятиступенчатую модель, предложенную Galpin и Herndon [1]. Хотя и не существует точного соответствия факторов успеха/неудачи различных этапов сделок, пятиступенчатая модель больше всего подходит под такую задачу, так как критические факторы успеха и фазы процесса легко сопоставимы во времени. К примеру, двухфазная модель была бы слишком грубой и не учитывала некоторых действительно существующих в реальной практике этапов в совершении сделки. С другой стороны, модели с семью фазами являются чересчур детализированными, ведь в реальной жизни нет резких переходов, все этапы проникают друг в друга, а какие-то, возможно, и вовсе отсутствуют в деловой практике. Тем не менее, используя модель, близкую предложенной Galpin и Herndon, авторы считают целесообразным использование несколько другой терминологии в обозначении этапов: стратегия, отбор, юридическая экспертиза, переговоры, интеграция (рис. 1).

Рис. 1. Этапы процесса слияния и поглощения со стороны покупателя

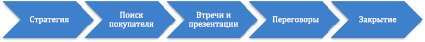

Рис. 2. Этапы процесса слияния и поглощения со стороны продавца.

На этапе «стратегии» разрабатывается основной план и обоснование для проведения сделки. На этапе «отбора», приобретатель изучает и отсеивает потенциальные сделки с целью выбора той, которая поможет в достижении стратегических целей приобретателя. «Юридическая экспертиза» предполагает осуществление операций по управленческим и юридическим вопросам и оптимизации процесса сделки, включая обеспечение конфиденциальности путем заключения договоров о неразглашении, подготовку информационно-аналитического центра по сделке и осуществление самой экспертизы. Этап «переговоров» включает все решения, касающиеся определения цены сделки и способа платежа. «Интеграция» включает все вопросы и операции по «постсделочной» интеграции приобретенной компании в структуру приобретателя.

Как было продемонстрировано выше, научная литература по вопросу этапизации сделок по слиянию и поглощению содержит множество различных моделей, варьирующихся от двух до семи этапов. Поэтому целью данной работы явилось определению общего мерила для различных моделей и выбора наиболее подходящего варианта в соответствии с критическими факторами, возникающими на разных стадиях процесса, как было указано выше.

Тем не менее, изучению проблем анализа положительных результатов сделок по слиянию и поглощению, выраженных в финансовых результатах, уделено мало внимания в академической литературе. По мнению авторов, это является вполне логичным, учитывая, что результат и синергетический эффект от данных сделок может проявляться спустя многие годы. В некоторых случаях данные сделки являются вынужденной необходимостью, без которой компания-приобретатель, возможно, потеряла бы долю на рынке, прибыль или вовсе ушла бы с рынка в долгосрочной перспективе.

При рассмотрении вопроса этапизации слияния и поглощения со стороны продавца возникает не меньше вопросов и сложностей. Основные проблемы связаны с тем, что: а) многие компании, выставленные на продажу, недооценивают временные рамки и ресурсные ограничения по процессу сделки; б) продавец должен принять меры по управлению рисками так же активно, как и покупающая компания, путем тщательного анализа. В связи с этим рассмотрим основные причины неудач:

– недостаточное понимание продаваемого бизнеса;

– недостаток эффективного качественного контроля над информационно-аналитическим центром;

– недостаток финансовых данных и их адекватного анализа;

– неоптимальное распределение ресурсов отклоняет менеджмент от стратегических целей бизнеса.

Как правило, процесс продажи бизнеса также состоит из 5 фаз (рис. 2).

Каждый из этих этапов состоит также из подэтапов. Например, «разработка стратегии», которая в общем длится 3-4 недели, состоит из следующих подпунктов: определение стратегии и сосредоточении на процессе продажи, подготовка продажного предложения, составление предварительного списка покупателей. Вторая фаза, длящаяся от 2 до 4 недель, состоит из предварительного информирования покупателей, разработки соглашений о конфиденциальности, отправки меморандума о предложении покупки, договоренности о предварительных встречах с покупателями, юридической экспертизы. Далее идет фаза «встреч и презентаций», длящаяся от 2 до 6 недель. Данную фазу сложно декомпозировать далее.

«Переговоры» длятся обычно 1 месяц. Это включает дополнительную юридическую экспертизу компании-приобретателя, отправку официальных писем о намерениях и предложении цены, выбор окончательного покупателя. «Закрытие сделки» состоит из финальной юридической экспертизы всей сделки, разработки и согласования договоров, закрытия сделки и объявления.

Таким образом, были рассмотрены различные подходы к этапизации процессов слияния и поглощения инновационных предприятий. Каждый из рассмотренных способов деления на этапы данных процессов имеет преимущества и недостатки. Однако, необходим единый подход к разделению на этапы. Это позволило бы наиболее эффективно оценивать критические факторы успеха сделок.

Авторы статьи привели несколько существующих подходов к типизации, имеющих различный уровень детализации и количество рассматриваемых этапов. Наиболее эффективной и оптимальной по мнению авторов является пятиступенчатая модель. С одной стороны, она иллюстрирует изучаемые процессы более детализировано, чем подходы с меньшим количеством этапов, с другой – не слишком подробная, как семиступенчатая [6, 7]. Данное преимущество позволяет эффективно сопоставлять стадии и факторы успеха/неудачи по времени.

Также в рамках работы был произведен краткий анализ каждого из этапов исследуемого процесса, который показал, что более крупная компания, которая нуждается в новых технологиях, заинтересована в поглощении малых инновационных предприятий, так как это более выгодно и занимает меньше времени, чем вложение средств в разработку своих собственных технологий. В свою очередь, для инновационных стартапов также является эффективной стратегия, при которой их поглощает более сильный конкурент, так как они получают возможность развития своих технологий. В связи с этим, данные технологии имеют более высокую выживаемость.

Проведенный выше анализ этапов подтверждает гипотезу о том, что отношения между компаниями-приобретателями и менее сильными компаниями-целями в процессах слияний и поглощений встраиваются в методологию отношений «хищник-жертва» в биологических системах, которые описывают динамику и влияние исследуемых процессов на рынок, являющийся экосистемой при данной парадигме. [4,5,8]

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 18-310-20008.

science-review.ru

science-review.ru